Кто должен подавать налоговую декларацию для нерезидентов?

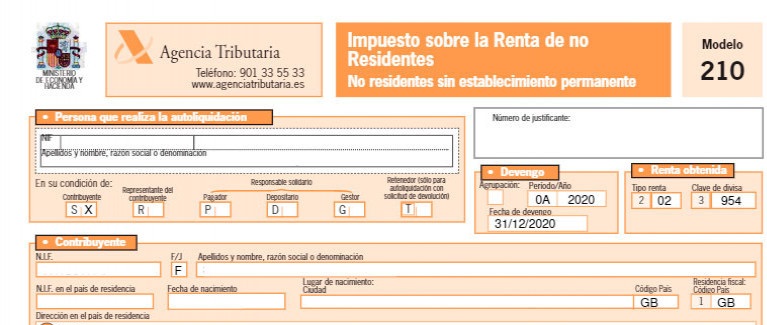

Каждый владелец недвижимости, не являющийся резидентом, обязан подавать как минимум одну годовую налоговую декларацию (Modelo 210), в которой он должен декларировать предполагаемый или начисленный доход от своей недвижимости. Форма 210 касается любой недвижимости, независимо от того, пуста она или занята владельцем.

Если недвижимость сдается в аренду, владельцы, не являющиеся резидентами, также должны подавать ежеквартальную налоговую декларацию (через Modelo 210), чтобы отчитаться о доходах от аренды, полученных в предыдущем квартале.

Если недвижимость частично сдается в аренду в течение налогового года, налогоплательщики-нерезиденты должны подавать как годовую, так и ежеквартальную налоговую декларацию.

Самостоятельная оценка

Налоговая декларация для нерезидентов, форма 210 (Modelo 210) является декларацией по собственной оценке. Следовательно, налогоплательщики-нерезиденты несут ответственность за заполнение налоговой декларации для нерезидентов и самостоятельную оплату налога. Налоговая служба не отправляет напоминания.

Когда крайний срок подачи налоговой декларации для нерезидентов?

Для несдаваемых в аренду объектов недвижимости крайний срок подачи налоговой декларации — 31 декабря года, следующего за налоговым годом. Крайний срок подачи налоговой декларации для нерезидентов (форма 210) за 2023 год — 31 декабря 2024 года. Однако, если вы хотите настроить прямое автоплатеж для уплаты налога, крайний срок — 23 декабря 2024 года.

Что касается сдаваемых в аренду объектов недвижимости, налогоплательщики-нерезиденты должны декларировать доход от аренды ежеквартально в течение первых 20 дней апреля, июля, октября и января за предыдущий квартал. Например, доход от аренды, полученный во втором квартале 2024 года (апрель — июнь 2024 года), должен быть задекларирован в первые 20 дней июля 2024 года.

Когда налоги будут списаны с моего счета?

Если вы подаете годовую налоговую декларацию и выбираете автоплатеж в качестве способа оплаты, налог будет списан Агентством налоговой администрации (Agencia Tributaria) с вашего испанского банковского счета 31 декабря.

Если вы хотите заплатить раньше, вы можете сделать перевод в IberianTax, и мы организуем оплату налога одновременно с подачей налоговой декларации в Агентство налоговой администрации.

Как рассчитывается налог для нерезидентов?

Налог для нерезидентов на не сдаваемую в аренду недвижимость рассчитывается следующим образом:

Во-первых, рассчитывается предполагаемый доход на не сдаваемую в аренду недвижимость, который является результатом умножения 2% или 1,1% на кадастровую стоимость недвижимости (Valor Catastral). Как правило, применяется процент 2%, если в муниципалитете не было общей кадастровой ревизии в предыдущие 10 налоговых лет.

Этот доход генерируется по юридическим причинам, независимо от того, пуста ли недвижимость или используется для личных нужд.

Предполагаемый доход пропорционально делится между владельцами.

Налоговые обязательства возникают в результате умножения предполагаемого дохода на применимую налоговую ставку. Налоговая ставка составляет 24% (19% для резидентов ЕС, Норвегии, Исландии и Лихтенштейна). Важное примечание: в связи с Brexit, с налогового года 2021 налоговая ставка для резидентов Великобритании увеличилась с 19% до 24%.

Формула расчета следующая:

Кадастровая стоимость x Предполагаемый процент (2% или 1,1%) x Налоговая ставка (24% или 19%).

Как подать налоговую декларацию для нерезидентов онлайн?

Вы можете воспользоваться нашей простой онлайн-службой, которая не требует предыдущих знаний о налогах и позволяет подавать и оплачивать налоги онлайн из вашей страны. Вы также можете отправить свою налоговую декларацию в Agencia Tributaria онлайн, если у вас есть испанский цифровой сертификат и вы достаточно смелы, чтобы иметь дело с испанской налоговой системой.

Что произойдет, если я пропущу срок подачи налоговой декларации для нерезидентов?

Если вы не подадите налоговую декларацию вовремя, вам может быть начислен штраф в размере не менее 50% от суммы налога, которую вы должны, сверх первоначальной налоговой задолженности. Кроме того, вам, возможно, придется платить проценты за просрочку платежа.

Вы можете избежать штрафа, если добровольно подадите декларацию до того, как вас обнаружат испанские налоговые органы. Если вы оплатите налоговую задолженность с опозданием от 1 до 12 месяцев, вам придется заплатить надбавку от 1% до 12% от суммы налога, которую вы должны.

Если вы оплатите налоговую задолженность с опозданием более чем на 12 месяцев, вы будете подлежать надбавке в размере 15% от суммы налога плюс проценты за просрочку платежа.

Например, если вы подадите налоговую декларацию для нерезидентов в Испании за 2022 год в мае 2024 года (как позднюю налоговую декларацию), вам придется заплатить надбавку в размере 5%.

Это уведомление отправляется непосредственно налоговой службой, которая обычно высылает два письма. Первое называется «Propuesta de Liquidacion», где Agencia Tributaria информирует вас о надбавке, и через один или два месяца другое письмо, известное как «Liquidacion», которое включает письмо с оплатой, позволяющее вам оплатить надбавку или штраф.